港股“激光雷达第一股”速腾聚创今日启动全球招股,2024年1月2日结束。招股文件显示,公司拟发行2291万股,10%用于香港公开发售,发售价每股43港元,集资额9.9亿港元,每手100股,一手入场费4343.37港元。速腾聚创将于2024年1月5日挂牌,摩根大通和华兴资本为联席保荐人。

成立于2014年的速腾聚创是一家激光雷达和感知解决方案提供商,以围绕芯片驱动的激光雷达硬件为基础,同时布局人工智能感知软件技术形成解决方案。速腾聚创整合了硬件和软件,这使其有别于市场上大多数激光雷达纯硬件厂商。

“激光雷达第一股”速腾聚创今日起招股

招股书文件显示,速腾聚创发行价每股43港元,申购速腾聚创一手入场费为4343.37港元,“顶头槌”最多申购114.5万股,申购总金额将达到4975.3万港元。以发行价计算,速腾聚创的IPO估值超193亿港元,将成全球市值最高的激光雷达企业。而公司的承销团包括摩根大通、中金国际、安信国际、建银国际等9家。

公司募集资金9.9亿港元,所得款项净额约45%预计将用于研发,持续建立并优化产品管线以及团队扩展,20%用于提升制造、测试及验证能力,20%用于加强销售和营销工作,5%用于探索潜在的战略合作关系或联盟机会,10%用于营运资金及其他一般企业用途。

速腾聚创是激光雷达及感知解决方案厂商。激光雷达通过融合视觉或其他传感器的感知解决方案可以赋予汽车和机器人感知能力。公司围绕芯片驱动的激光雷达硬件为基础,同时布局人工智能感知软件形成解决方案,推动市场探索应用的场景,引领行业实现大规模商业化。

业务主要包括销售应用于ADAS、机器人及其他非汽车行业的激光雷达硬件产品;销售整合激光雷达硬件及人工智能感知软件的激光雷达感知解决方案;提供技术开发及其他服务。

文件显示,速腾聚创应用于ADAS的产品销量在2023年上半年接近40000台,已超过2022年全年销量。截至今年10月31日,激光雷达总体销量及应用于ADAS的产品销量分别约为13.6万台及12.17万台,远远高于2022年同期的约40700台及24400台。10月单月应用于ADAS的产品销量就超过28000台。

在车规市场,截至今年上半年,公司为250多家整车厂及一级供应商提供服务,相较于2023年一季度增加50多家客户,在合作伙伴数量上排名全球第一。在非车规市场,截至今年上半年,速腾聚创已经服务了约2200家机器人及其他非汽车行业客户,相较于2023年一季度增加约200家客户,以2022年全年销量统计,公司在全球排名第一。

公司业务高速增长,毛利率大幅改善

随着公司产品销量的不断增长,其财务表现也明显改善。公司营业收入从2020年的1.7亿元增长至2023年6月底的3.29亿元,截至今年三季度,公司营业收入达到5.93亿元,同比增长62%。2020年至2023年上半年经调整净亏损分别为0.60亿元、1.08亿元、5.63亿元、2.44亿元。

毛利方面,自2020年至2023年上半年,公司毛利分别为0.8亿元、1.4亿元、-0.4亿元、0.13亿元。截至2023年9月30日9个月的总体毛利率从2022年同期的2.3%提升至6.0%。其中2023年第三季度的毛利率达到8.7%。尤其是,ADAS产品于2022年第三季度的毛利率由-79.5%改善至2023年同期的-7.7%。

对于毛利率的显著提升,速腾聚创表示,主要因为不断提高产量,从而提高营运效率并享有规模经济。如公司主要制造固态激光雷达的红花岭工厂产能利用率从2023年6月约24.8%,提高至2023年10月的67.1%。公司计划通过自营工厂和合作伙伴未来继续扩大产能和提高产量。

产能方面,速腾聚创现已在深圳经营两个自有制造中心,速腾聚创的红花岭工厂占地约1.3万平方米,主要生产固态激光雷达,每月设计产能约4.68万台;石岩工厂主要生产R平台激光雷达,每月设计产能约2500台。此外,速腾聚创也通过与合资企业立腾在东莞投资一个制造中心,预计设计年产能超过100万台。

知名机构站台,南山战略新兴产业投资认购1亿美元

招股文件显示,深圳市南山战略新兴产业投资有限公司将作为基石投资者参与本次发行,认购规模为1亿美元。

值得一提的是,南山战略新兴产业投资作为深圳市南山区的战略投资平台,专注投资于新一代信息技术、高端装备制造、生物医药及数字经济等新兴产业。本次南山区政府作为基石投资者参与本次发行,一方面体现了其对速腾聚创未来长期价值的看好,另一方面亦表现了其“持续坚定支持硬科技企业、希望南山能够孕育出更多世界顶级科技企业”的决心。

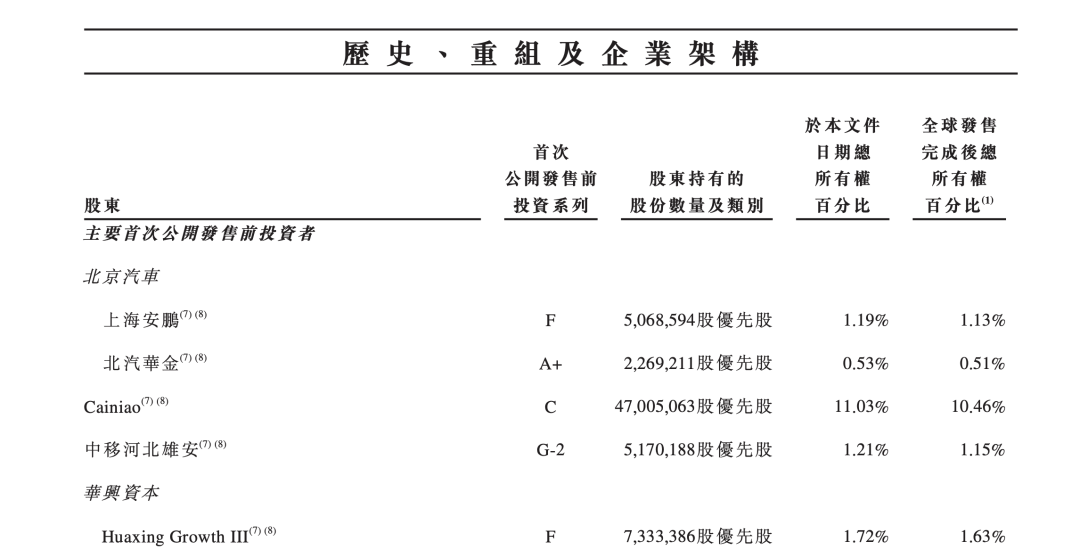

此外,速腾聚创在IPO前已获得多轮融资,投资方包括北汽、菜鸟、中国移动、华兴新经济基金、国调基金、复星、吉利、粤民投、海通证券、昆仲资本、立讯、利瀚投资、东方富海、小米、云锋基金、宇通客车等知名机构或企业。公司投资所得款项总额约为36.28亿元。

责编:岳亚楠

校对:王朝全